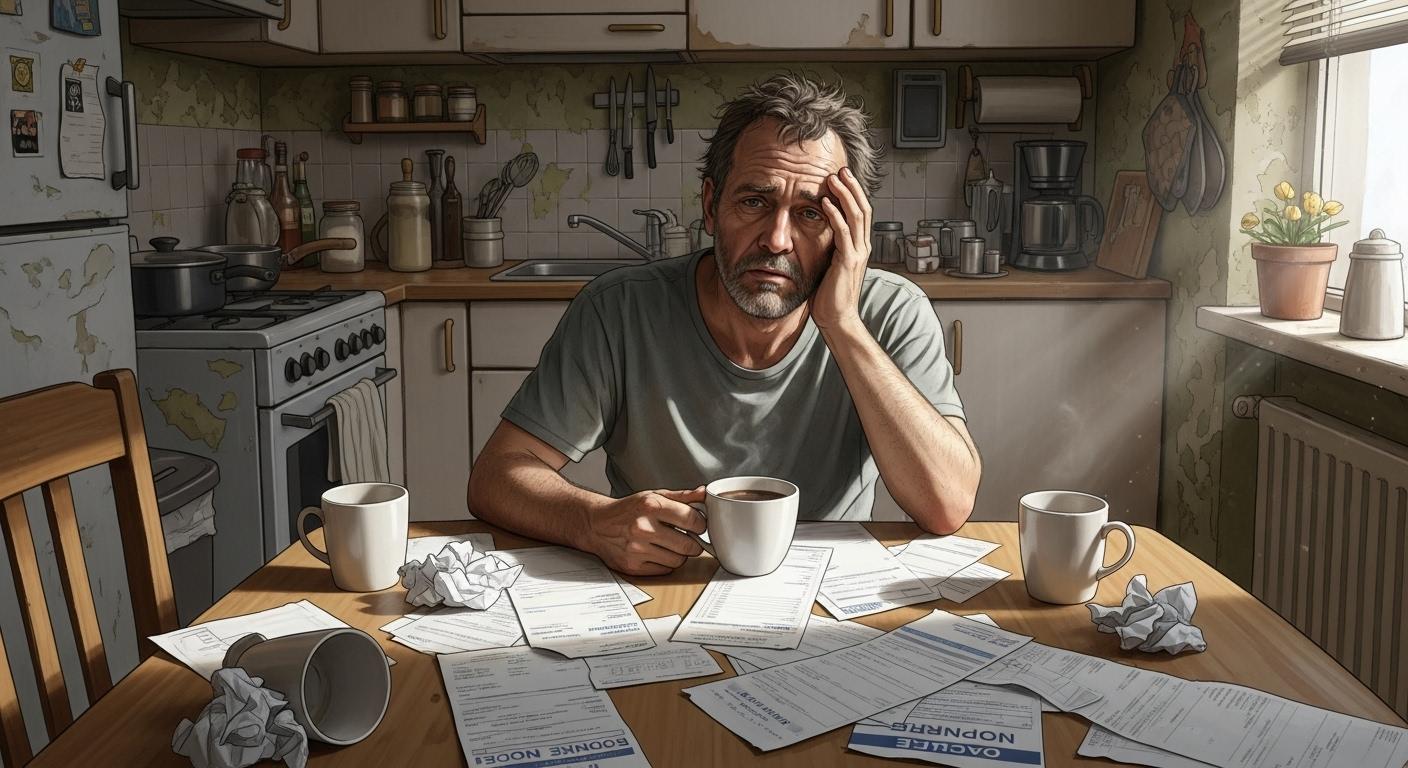

Un matin, votre boîte aux lettres déborde de lettres et d’avis de relance. Peut-être ressentez-vous ce pincement au cœur devant une nouvelle missive bancaire, ce sentiment d’étouffement dès que les dettes s’accumulent et que la sortie paraît invisible. Vous cherchez des réponses, des solutions concrètes, une bouffée d’oxygène pour retrouver enfin un équilibre. Saviez-vous qu’en France, plus de 140 000 foyers retrouvent chaque année une stabilité grâce à la démarche de règlement des situations de surendettement ? La Banque de France, en première ligne, accompagne ce parcours. Vous interrogez-vous sur les conditions, le fonctionnement et l’impact réel de cette procédure sur votre vie ? Prenez le temps de parcourir les étapes qui peuvent véritablement changer votre quotidien.

Les critères d’accès et les acteurs qui interviennent dans la procédure de surendettement en France

La démarche de surendettement ne s’adresse pas à tout le monde. Seuls les particuliers domiciliés sur le territoire français, qui ne peuvent honorer la totalité de leurs dettes non liées à leur activité professionnelle, peuvent constituer un dossier. Une situation d’endettement avérée, c’est-à-dire l’impossibilité manifeste de régler les échéances, est exigée par la Banque de France.

La bonne foi reste une condition incontournable. Toute tentative de dissimulation de patrimoine, de ressources ou de dettes entraîne le rejet du dossier. Avez-vous déjà remarqué que chaque formulaire officiel réclame une transparence parfaite sur vos revenus, vos charges et votre état civil ? Cette exigence donne au processus toute sa légitimité.

Le parcours n’est pas solitaire. La Commission de surendettement, présente dans chaque département, examine et décide du sort des dossiers transmis. Trois acteurs principaux structurent ce processus :

| Acteur | Fonction | Spécificité |

|---|---|---|

| Banque de France | Réception, vérification et transmission du dossier | Garantit la neutralité |

| Commission de surendettement | Décision sur la recevabilité et proposition de solutions | Composée de magistrats, experts sociaux et financiers |

| Créanciers | Déclaration des créances et acceptation des mesures | Doivent respecter les décisions de la Commission |

La Banque de France reste le pivot de ce dispositif, agissant en tant qu’intermédiaire et garant des droits du demandeur. Cette organisation, structurée et impartiale, vise à faire respecter une issue équitable. Vous avez déjà eu l’impression d’être un simple numéro ? Dans ce processus, chaque acteur détient un rôle précis, et la transparence prime. En janvier 2023, 81 % des dossiers reçus ont été jugés recevables dès le premier examen selon la Banque de France.

Les différentes étapes du traitement du dossier, du dépôt à la décision, comment cela se déroule-t-il ?

Un parcours balisé attend tout demandeur. Tout commence avec la constitution minutieuse du dossier, accompagné de toutes les pièces justificatives. Votre dossier passe alors entre les mains de la Banque de France, qui vérifie son exhaustivité avant de le transmettre à la Commission.

Le délai moyen pour l’étude de la recevabilité est de trois mois. La première entrevue avec la Commission marque une étape clé. L’examen de recevabilité s’attache à vérifier la bonne foi et la réalité de la situation d’endettement. Dès l’acceptation, une suspension immédiate des poursuites individuelles s’impose : une protection contre les saisies et un répit bienvenu.

La Commission statue sur la suite à donner : recevoir ou non le dossier, proposer des mesures, ouvrir une voie de recours en cas de désaccord. En 2022, 92 % des décisions ont mené à un plan de remboursement ou un effacement partiel. Les mesures s’adaptent à la gravité de la situation : rééchelonnement, moratoire, effacement partiel ou total. Les créanciers disposent de 15 jours pour contester, mais l’intervention du juge reste rapide afin d’éviter que la situation ne s’aggrave.

Vous vous interrogez sur l’équité de ce processus ? La Banque de France supervise, la Commission veille à la transparence et les créanciers ne peuvent s’opposer sans fin à une décision. Ce système, reconnu en Europe, vise à protéger la stabilité sociale et à limiter les drames humains.

Les impacts quotidiens et les solutions concrètes après l’acceptation du dossier de surendettement

L’acceptation du dossier transforme la gestion des dettes. La solution la plus courante demeure l’élaboration d’un plan de remboursement adapté aux ressources du foyer, limité à sept ans, selon le Code de la Consommation. L’effacement partiel ou total intervient pour les situations les plus critiques : en 2022, 28 % des dossiers acceptés ont abouti à un effacement total d’après la Banque de France. La suspension des procédures judiciaires procure immédiatement un répit et vous permet de reconstituer un budget sain.

Les conséquences dans la vie de tous les jours ne sont pas négligeables. L’inscription au Fichier des Incidents de remboursement des Crédits aux Particuliers (FICP) est automatique, limitant temporairement l’accès au crédit et imposant certaines restrictions bancaires. Pourtant, la sérénité revient : les relances cessent, les huissiers disparaissent, l’horizon s’éclaircit. Ce dispositif vous offre enfin une respiration et une chance de repartir. L’inscription au FICP s’efface dès la fin du plan, sans laisser de trace durable.

- Réduction immédiate des pressions des créanciers

- Restructuration du budget familial

- Protection contre les saisies et poursuites judiciaires

- Accompagnement neutre et personnalisé par la Banque de France

Dans le salon de Sophie, la tension retombe. « J’ai cru que tout allait s’effondrer, confie-t-elle. La Banque de France m’a reçue sans jugement. Trois mois plus tard, mes dettes ont été rééchelonnées. Mes enfants ont retrouvé le sourire. Même si je ne peux pas souscrire de nouveau crédit, je vis enfin sans crainte du lendemain. » Ce témoignage rappelle que la démarche de traitement du surendettement ne représente pas un échec, mais bien une chance de rebondir.

En France, le dispositif d’accompagnement au désendettement s’impose comme une véritable porte de sortie pour ceux qui n’en voient plus. Vous vous demandez comment transformer cette expérience difficile en opportunité pour repartir sur des bases solides et durables ? La réponse vous appartient.